払わないでいいなら払いたくない!?フリーランスが年金を払わなければどうなるのか?

近年、自由な働き方を実現できるフリーランスに注目が集まっています。

ただ、自由である反面、日々のお金の管理から税金や健康保険といったものまで、自分で全部やらなければなりません。

今回はこれらの中でフリーランスにとって重要事項の一つ、年金について解説します。「フリーランスが年金を払わなければどうなるのか」から、関連するお役立ち情報も紹介します。

Contents

フリーランスは年金を払わないといけないのか?

みっちゃん

みっちゃん先生!「フリーランスも国民年金を払わないといけない」って聞いたのですが本当ですか?今年からフリーランスとして働き始めましたが、分からないことばかりで…

税理士

税理士本当ですよ。フリーランスは「国民年金第1号の被保険者」という扱いになり、国民年金を支払う義務があります。

ちなみに、納付する保険料は毎月16,590円です。(令和4年度)

国民年金とは、毎月定額を支払うことで将来的に年金が給付される仕組みであり、20歳から60歳未満の方が加入しなければなりません。会社員の場合は、国民年金ではなく2階部分に該当する「厚生年金」が加入対象です。

フリーランスが年金を払わないとどうなるのか?

みっちゃん

みっちゃんフリーランスも国民年金を支払う義務があることは分かりましたが、もし払わなかった場合はどうなるんですか?

税理士

税理士最悪の場合、財産を差し押さえられてしまいます。

未払い時の大まかな流れはこんな感じ。

1.督促状が届く

2.催告

3.差押予告通知書が届く

4.財産の差し押さえ

それぞれ詳しく解説していきますね。

1. 督促状が届く

国民年金は、納付対象月の翌月末までに入金をしなければなりません。しかし、未納状態が一定期間続くと、国民年金機構から「国民年金未納保険料納付推奨通知書(督促状)」と呼ばれる通知書が送られてきます。

通知書には、未納となっていた期間や金額が記載されています。通知書に記載の納付期限が過ぎたとしても、2年以内であれば納付可能です。ただし、通知書には納付期限と別に通知書の使用期限が設定されているため、期限が切れた場合には再発行の手続きが必要です。

2. 催告

督促状が届いても未納状態が続いた場合、催告状や電話などによって納付を促されます。催告状は封筒の色によって危険度が表現されており、「青・黄・赤」の順番でカウントダウンが進んでいきます。

3. 差押予告通知書が届く

赤色の催告状が届いても納付されない場合、差押予告通知書が送られてきます。 差押予告通知書が届くと、保有している財産や口座が凍結される可能性が出てきます。

4. 財産の差し押さえ

差押予告通知書が届いてからは、調査に基づいて保有している財産や口座が差し押さえられます。差し押さえられるタイミングは明確に定められていないため、いつ差し押さえられるかは不明です。

対象となるのは以下の条件を満たす場合です。

- 国民年金を支払っていない期間が7か月以上ある

- 不動産や自動車などの資産を保有している

- 銀行口座に資金を保持している

- 現在の所得が多い

特に多いのは、利用している銀行口座の凍結です。銀行口座は予告なく凍結されてしまうため、差し押さえを防ぐためにも国民年金の支払いが欠かせません。

フリーランスが国民年金を支払わないと発生する3つのデメリット

みっちゃん

みっちゃんフリーランスが国民年金を払わないことは、事実上不可能なんですね。

納付期日までにしっかり払うようにします…!

税理士

税理士未払いがあると、ほかにも2つのデメリットがあります。

①将来年金を受け取れない

②病気や怪我によって発生する障害年金が受け取れない

これらについても解説していきますね。

将来年金を受け取れない

国民年金の支払い期間が10年未満の場合、65歳以降に年金が受け取れません。年金を受給するためには期間が決まっており、期間が短いほど付与される金額も小さくなってしまいます。将来的に年金を受給したい方は、忘れずに国民年金の支払いを行いましょう。

病気や怪我によって発生する障害年金が受け取れない

国民年金を支払っていない場合、「障害年金」や「遺族年金」などの年金も受給できません。障害年金とは、国民年金に加入しているときに病気や怪我によって障害状態になったら支給される年金です。遺族年金は、国民年金の加入者が死亡したときに給付される年金です。

フリーランスが国民年金をお得に払う方法とは?

みっちゃん

みっちゃんフリーランスにとって、国民年金の支払いは必須ですね!

税理士

税理士そうですね。忘れないうちに早めに納付しておきましょう。

お得に納付する方法もあるので、3つ紹介しますね!

前納

1つ目の方法は、前納です。前納には「前割」と「早割」があります。前割には「6ヶ月・1年・2年」と期間が分かれており、それぞれ割引金額が変わってきます。6ヶ月は1,130円、1年は4,180円、2年は1万5,850円の割引をされるのが特徴です。

クレジットカード払い

2つ目は、クレジットカード払いによってポイントの付与を受ける方法です。クレジットカードは、カードによって支払った金額に数%のポイントが付与されます。例えば、楽天カードの場合はポイント付与が1%となっており、楽天市場の購入時や楽天Payの支払い時にポイントを現金のように利用できます。

所得の高い人がまとめて納付

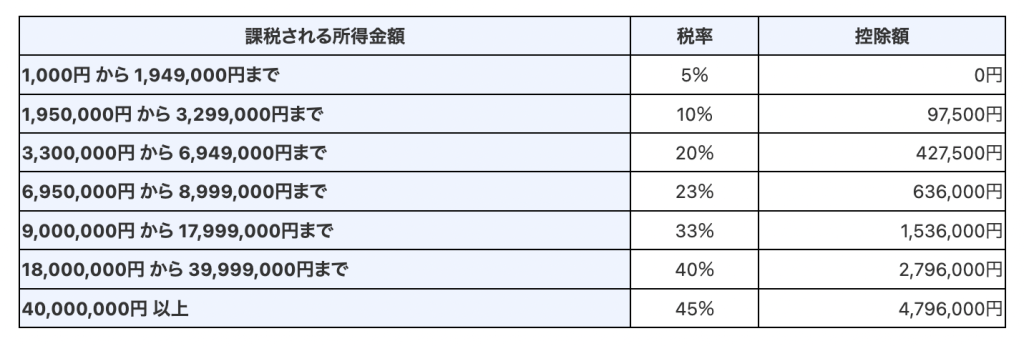

3つ目の方法は、家族の中で所得の高い人がまとめて納付することです。所得によって発生する所得税は、以下の累進課税制度を採用しています。

累進課税制度は、所得が高くなればなるほど税率も高くなっていきます。もし、家族の所得を合算しても税率に変更がない場合には、お得に支払えます。例えば、父親が40%で母親が5%の税率だったとします。別々に支払うとそれぞれの税率が発生するものの、合算しても40%の税率だった場合には一度しか税率が発生しません。したがって、合算後の税率や控除額を比較しながら確定申告時の対応をすると良いでしょう。

フリーランスが国民年金以外に払える3つの年金とは?

みっちゃん

みっちゃんフリーランスの場合、退職金がないのでリタイア後の暮らしが心配です…。国民年金のほかに、加入できる年金はありますか?

税理士

税理士任意で加入できる年金は3つあります。リタイア後に備えるといった用途で有効活用できますよ!

・国民年金基金

・付加年金

・iDeCo

それぞれ解説していきますね。

国民年金基金

国民年金基金とは、国民年金にプラスして支払える年金のことです。国民年金基金は会社員が加入する厚生年金ではなく、第一階層である国民年金の対象者のみが加入できる年金です。

国民年金基金への加入は、プラスして支払った金額が全額所得控除として利用できます。所得控除により年間の所得が下がるため、住民税などの節税対策につながるのがメリットです。ただし、一度国民年金基金に加入すると自己都合で脱退することができません。加入するときには、将来的なメリットとデメリットを考えるのが重要です。上乗せできる金額は月額6万8,000円が上限となっており、後ほど解説する「iDeCo」と合算した金額となります。

付加年金

付加年金とは月に400円を上乗せして支払うことで、将来的に受給できる年金額が増える制度です。付加年金は、年金受給時に「200円×付加年金を納付した月数」が毎年合算されます。

前述した国民年金基金との併用ができないため注意が必要です。

iDeCo

iDeCoとは、個人型確定拠出年金として利用できる制度です。掛け金を自身で設定し、金融商品も自分自身で選択して運用を続けていきます。フリーランスの場合は、毎月の掛け金が5,000円から6万8,000円の間で1,000円単位での選択ができます。

さらに、iDeCoには掛け金額の全額控除と非課税での運用が可能です。全額控除により、確定申告時の所得額から差し引くことができるため、節税対策につながります。他にも、非課税によって運用で得られた利益に対して税金が発生しません。

ただし、60歳以降になるまで引き出しが行えないため、短期的に利用するのではなく年金目的として運用しましょう。

まとめ

年金はフリーランスにとって重要事項の一つです。以下3つのポイントは最低限覚えておきましょう。

①国民年金の支払い義務がある。

②前納やクレジット払い、世帯所得の合算を行えばお得に支払うことができる。

③国民年金の他にもリタイア後の備えとして活用できる年金もある。